China – Wandel in der Rohstoffpolitik?

Zusammenfassung: Das Reich der Mitte dominiert die Metall-Rohstoffmärkte. Chinas Rohstoffhunger hat sich für zahlreiche Metalle wie Aluminium, Kupfer, Nickel und Eisenerz seit 1980 pro Dekade nahezu verdoppelt. Zudem ist das Land wichtigster Produzent von kritischen Rohstoffen wie Seltene Erden, Bismut und Wolfram. In dem folgenden Beitrag werden die Zahlen zu China beleuchtet und führende chinesische Bergbaufirmen vorgestellt.

1 Einführung

Der Rohstoffsektor hatte im Jahr 2021 einen Anteil von 27,4 % an der chinesischen Wirtschaftsleistung. Gemäß dem 14. Fünfjahresplan (2021 – 2025) der Volksrepublik China wird im Rohstoffsektor jetzt verstärkt auf eine nachhaltige Entwicklung gesetzt. Energieeinsparungen im Stahlsektor und in der Aluminiumindustrie stehen im Fokus. Überkapazitäten sollen abgebaut werden, neue Kapazitäten werden stärker kontrolliert, Technologien modernisiert. Der heimische Bergbau wird als wichtiges Instrument für die Versorgungssicherheit der Industrie gesehen. Andererseits soll der Zugang zu kritischen Rohstoffen durch Auslandsinvestitionen verbessert werden. China ist weiterhin auch offen zur Lieferung von Rohstoffen an das Ausland, allerdings werden für bestimmte kritische Rohstoffe wie Seltene Erden weiterhin Exportquoten festgelegt.

In der EU und den Ländern der Europäischen Union stehen kritische Rohstoffe seit Jahren ebenfalls im Fokus. Zuletzt wurden seitens der EU 137 kritische Rohstoffe klassifiziert und bewertet [1]. Für diese Rohstoffe besteht die größte Importabhängigkeit von China mit 52 %, Vietnam mit 11 % und Brasilien mit 5 %. Als Basis der Bewertung wurde der Importwert der EU für diese Produkte gewählt, der 6 % aller importierten Güter der EU ausmacht. Bild 1 zeigt eine Auswahl der wichtigsten Lieferländer für kritische Rohstoffe für die EU. China liefert 98 bis 99 % der Seltenen Erden (LREE und HREE), 93 % des Magnesiums und noch 69 % des Wolframs. Brasilien liefert 85 % des Niobiums, Chile liefert 78 % des Lithiums. Südafrika ist bei der Lieferung von Platingruppenmetallen (PGM) mit Anteilen von 71 bis 93 % führend. 64 % des Bauxits stammen aus Guinea.

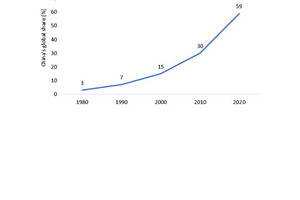

2 Chinas Rohstoffhunger

China hat die Nachfrage nach Industriemetallen in den letzten 20 bis 30 Jahren nachhaltig beeinflusst. In Bild 2 ist dargestellt, wie sich der Anteil Chinas am weltweiten Verbrauch an Aluminium, Kupfer, Nickel und Eisenerz seit 1980 verändert hat. Man erkennt, dass sich Chinas Verbrauch praktisch jede Dekade verdoppelt hat. Im Gegensatz zu anderen Industrieländern ist China in der Lage, wenigstens einen erheblichen Teil seines Metallbedarfs aus heimischer Produktion zu decken. Aber trotzdem liegen die Einfuhranteile bei Nickel-, Eisen-, Kobalt, Zinn- und Kupfererz bzw. Erzkonzentrat noch bei hohen 63 bis 88 %. Entsprechend werden die weltweiten Preise für die Rohstoffe weitgehend durch den Bedarf Chinas und die Markteingriffe der chinesischen Regierung bestimmt und beeinflusst. China ist damit weltweit zum wichtigsten Player bei den Metall-Rohstoffmärkten aufgestiegen.

Seit 2010 wurden für die Exploration von Bodenschätzen in China jährlich etwa 11,5 bis 19,0 Mrd. US$ aufgewendet. 2020 betrug die Menge noch 12,6 Mrd. US$ nach 14,4 Mrd. US$ im Jahr 2019. Die größten Investitionen flossen dabei allerdings in die Exploration von Öl- und Gas mit zuletzt 10,3 Mrd. US$ (81,7 %), während in die Exploration der Metalle und allen anderen Mineralien nur 2,34 Mrd. US$ (18,3 %) flossen [2]. Bild 3 zeigt die Explorationssummen in China in den Jahren 2019 und 2020 für Kohle und die wichtigsten Metalle. Kohle stand dabei in beiden Jahren im Vordergrund mit 22,3 % Wachstum. Die größten Investitionen bei den Nichteisenmetallen erfolgten in den letzten Jahren in die Exploration von Gold, Zink, Kupfer, Bauxit, Wolfram, Mangan, Molybdän und Nickel. Das größte Wachstum wurde bei Bauxit (+89,5 %) und Manganerz (+43,9 %) verzeichnet, die größten Einbußen ergaben sich bei Zink (-40,3 %), Nickel (-35,8 %) und Wolfram (-21,3 %).

Anders als in früheren Jahren werden in Peking die weltweiten Marktbedingungen eng überwacht und die staatlichen Erz- und Erzkonzentratreserven einbezogen, um Angebot und Nachfrage auszugleichen [3]. So hatte China zuletzt im September 2021 größere Reserven an Kupfer-, Zink- und Bauxiterz freigegeben, um einem weiteren Preisanstieg dieser Rohstoffe entgegenzuwirken. Nach Informationen des Staatsrats der Volksrepublik China wurden kleineren und mittleren Hüttenbetrieben in China die Rohstoffe sogar unter Marktpreis angeboten, um die Wirtschaftlichkeit der Betriebe nicht zu gefährden. China versucht zudem seinen Einfluss auf die Rohstoffgewinnung insbesondere in Afrika, Lateinamerika, Zentralasien und Süd- und Osteuropa auszubauen, um die Versorgung des Landes mit günstigen Rohstoffen sicherzustellen. Hierbei ist auch die „Belt & Road“ Initiative von Bedeutung.

3 Situation der Bergbauindustrie

3.1 Seltene Erden

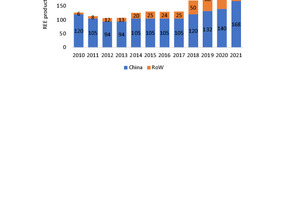

Der weltweite Markt für Seltene Erden hat sich in den letzten Jahren erheblich verändert. Zum einem wurde die Produktion Seltener Erden von etwa 106 Tausend Jahrestonnen (kta) im Jahr 2012 auf 280 kta im Jahr 2021 fast verdreifacht (Bild 4), zum anderen ist der Anteil Chinas an der Produktion seit 2010 von 95 % auf 60 % gesunken. Dies hat in erster Linie mit neuen Produktionskapazitäten in den USA, Australien, Myanmar und in Thailand zu tun. Interessant ist aber auch, dass China seine Produktion seit 2012 um 74 kta steigern konnte. Die Produktionsmengen in China werden durch Quoten festgelegt [4]. Auf die größten Produktionsquoten kamen im Jahr 2021 die China Northern Rare Earth mit 100,3 kta, gefolgt von China Southern Rare Earth mit 42,5 kta, Chinalco Rare Earth mit 17,1 kta, Guandong Rising Rare Earth mit 13,3 kta und China Minmetals mit 7,7 kta. 2021 exportierte China eine Menge von 107,9 kta. Ebenfalls im Jahr 2021 haben Chinalco, China Minmetals und Ganzhou Rare Earth die China Rare Earth Group gebildet.

3.2 Lithium

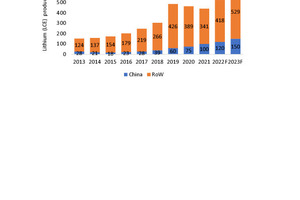

Die meisten Analysten gehen davon aus, dass sich der Markt für Lithium infolge des rasanten Anstiegs der Elektromobilität und des damit verbundenen Batteriebedarfs bis zum Jahr 2030 nahezu verdreifachen wird. Bild 5 zeigt, wie sich die Produktion von Lithium (hier als Lithiumkarbonat-Äquivalent bzw. LCE) in den letzten Jahren entwickelt hat. Infolge nicht betriebsbereiter LCE-Verarbeitungskapazitäten insbesondere in China waren Produktion und Verbrauch noch gedrosselt. China ist inzwischen zum drittgrößten Produzenten hinter Australien und Chile aufgestiegen, der Anteil Chinas an der weltweiten Produktion ist von 18 % auf 23 % gestiegen. Chinas führende Produzenten Gangfeng Lithium und Tianqi Lithium nehmen auch im internationalen Ranking Plätze in den TOP 5 ein. Zudem sind die Unternehmen weltweit auch an anderen Standorten auf dem Vormarsch [5]. Nicht zuletzt ist China inzwischen größter LCE-Verarbeiter und Produzent von Lithium-Ionen-Batterien.

3.3 Gold

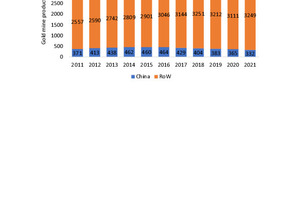

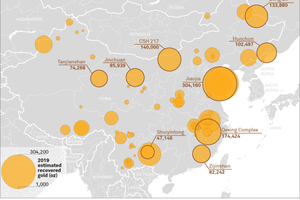

Mit einer Minenproduktion von 332 t Gold im Jahr 2021 ist China weiterhin der weltweite größte Goldproduzent knapp vor Russland und Australien. Bei den weltweiten Anteilen hat China allerdings eingebüßt (Bild 6). Nach 14,1 % im Jahr 2014 ist der Anteil seitdem stetig auf 9,3 % gesunken. Dies liegt an den geringeren Fördermengen Chinas, aber auch an den steigenden Fördermengen anderer Länder. So haben afrikanische Länder ihren Anteil von 22,9 % im Jahr 2011 auf 27,4 % gesteigert. In China sind die Goldminen über mehrere Provinzen verteilt mit einem Schwerpunkt in Shandong (Bild 7). Die führenden Bergbauunternehmen Shandong Gold, China National Gold (CNG), Zhaojin Gold, Zhongjin Gold und Zijin Mining kommen auf gut 40 % der Fördermengen in China. China versucht, Anteile außerhalb des Landes zu erwerben. Der Versuch von Shandong Gold, die angeschlagene TMAC Gold in Kanada zu übernehmen, war allerdings am Veto der kanadischen Regierung gescheitert. Stattdessen erfolgte ein Verkauf an Agnico Eagle.

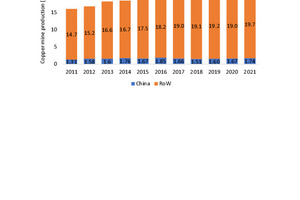

3.4 Kupfer

Gemäß der International Copper Study Goup (ICSG) war China im Jahr 2020 für 50 % der weltweiten Kupferverhüttung verantwortlich, gefolgt von Japan mit 8 % und Chile mit 6 %. Bild 8 zeigt die Minenproduktion an Kupfermetall seit 2011. Der Markt hat sich infolge abnehmender Kupfergehalte im Erz und wenig aussichtsreicher Neuprojekte und weitgehender Stagnation von 2017 bis 2020 nur relativ langsam entwickelt. China kommt mit einer Produktionsmenge von 1,74 Millionen Jahrestonnen (Mta) momentan nur noch auf 8,1 % der weltweiten Fördermengen, nach 9,5 % im Jahr 2014. Zu den größten Kupferkonzentrat-Produzenten in China zählen Jiangxi Copper, Zijin Mining, die Jinchuan Group, Yunnan Copper (Chinalco), China National Gold und die Western Mining Co. S&P Global berichtet, dass chinesische Unternehmen inzwischen an 52 Projekten bei der Kupfergewinnung in Afrika und Europa beteiligt sind bzw. dabei die Mehrheitsrechte besitzen.

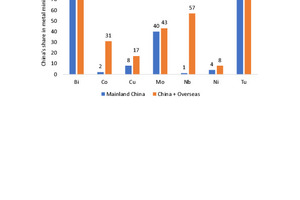

3.5 Andere kritische Rohstoffe (Bi, Co, Mo, Nb, Ni, Tu)

Im Rahmen seiner Autarkiebestrebungen ist China neben den oben angeführten Metallen insbesondere an weiteren kritischen Metallen interessiert, die u.a. in der Batterieherstellung verwendet werden (Kobalt, Nickel) oder für Metalllegierungen (Bismut, Molybdän, Niob, Wolfram) eingesetzt werden zur Herstellung von hochfesten Werkstoffen, Dauermagneten, Hochleistungsmagneten und in der Medizintechnik. In Bild 9 ist dargestellt, welchen Anteil China an der weltweiten Minenproduktion im Stammland China und im Stamm- und Ausland hat. So kann China bei Kupfer (Cu) durch Anteile an Minenbetrieben in der DRC, Sambia, Chile, Mexico, Serbien und Australien seinen Marktanteil von 8 % auf 15 % ausbauen, bei der Kobaltgewinnung (Co) hat man sich insbesondere Minen in der DRC gesichert, bei Niobium (Nb) sind es zwei Minen in Brasilien. Nickel (Ni) wird zusätzlich in Australien, Indonesien, den Philippinen und Sambia abgebaut, Molybdän (Mo) in Peru.

4 Chinas führende Minenunternehmen bei Metallerzen

4.1 China Gold International Resources

An China Gold Intern. ist die China National Gold Group mit 40,01 % beteiligt. Das Unternehmen betreibt zwei Minen in China, die Changshanhao (CSH) Mine in der Inneren Mongolei im Norden Chinas und die Jiama Polymetall-Kupfer-Goldmine in Tibet (Bild 10), 68 km nordöstlich von Lhasa. 2021 wurden insgesamt 244,3 Tausend Unzen Gold (kOz) und 95,3 kta Kupfer produziert. Seit 2011 sind die Umsätze des Unternehmens mit durchschnittlichen jährlichen Wachstumsraten (CAGR) von 13,8 % auf 1,14 Mrd. US$ gestiegen.

4.2 China Molybdenum (CMOC)

CMOC ist ein börsennotiertes Unternehmen, das erst 2006 gegründet wurde. Das Unternehmen ist ein weltweit bedeutender Kupferproduzent und gehört zu den führenden Produzenten von Wolfram, Kobalt, Niob und Molybdän und besitzt Unternehmen und Beteiligungen in Asien, Afrika, Südamerika, Australien und Europa. Das Unternehmen kommt im Jahr 2021 nach Marktwert auf Platz 15 unter den weltweiten Bergbauunternehmen und zählt zu den drei größten Basismetallhändlern der Welt. In der Tenke Fungurume Mine in der DRC wurden im Jahr 2021 18,5 kta Kobalt (Bild 11) gewonnen, wobei zu erwähnen ist, dass die CMOC der Fair Cobalt Alliance (FCA) beigetreten ist. Die Kupferproduktion lag bei 209,1 kta, die für Wolfram bei 8,7 kta, die für Niob bei 8,6 kta. In China wurden zudem 16,4 kta Molybdän produziert.

4.3 China National Gold Group

China National Gold wurde 2003 aus einem Zusammenschluss mehrerer Unternehmen in China gegründet. Inzwischen gehören 57 Tochterunternehmen der Gruppe mit insgesamt 48 Minenbetrieben und 6 Raffinationsbetrieben an. Im Ausland ist man in der Republik Kongo, Kirgisien und Russland aktiv. Eines der größten Unternehmen der Gruppe ist Zhongjin Gold Mining, die allein über 25 Minenbetriebe (Bild 12) verfügen. Zhongjin Gold hat im Jahr 2021 eine Menge von 20 t Gold gewonnen und insgesamt 84,98 t Gold raffiniert, ein Anstieg um 14,6 % nach 2020. Von Zhongjin Gold wurden außerdem etwa 81,3 kta Kupferkonzentrat und 401,7 kta Elektrolytkupfer erzeugt.

4.4 CITIC Metal

CITIC Metal, die zur 1979 gegründeten CITIC Group gehören, haben sich in wenigen Jahren durch den Handel mit Commodities wie Niobium, Eisenerz und Nichteisenmetallen und strategischen Investitionen in den Bergbausektor einen Namen gemacht. Zu den Beteiligungen des Unternehmens zählen die brasilianische CBMM, der weltweit größte Niobium-Produzent, die Kupfermine Las Bambas in Peru sowie Ivanhoe Mines mit der Kupfermine Kamoa-Kakula (Bild 13) und Kipushi Zink-Kupfermine beide in der DRC, und die Platreef PGM Polymetall-Mine in Südafrika. An China Platinum besitzt man außerdem eine Mehrheitsbeteiligung. CITIC Metal importiert 80 % des Niobium Bedarfs der chinesischen Stahlindustrie.

4.5 Gangfeng Lithium

Gangfeng Lithium ist zum weltweit führenden Unternehmen bei der Gewinnung von batteriegeeignetem Lithium aufgestiegen. Die LCE-Kapazität betrug 100 kta im Jahr 2021, bis 2025 soll die Kapazität auf 300 kta wachsen, langfristig werden 600 kta angestrebt. 20 % davon sollen langfristig aus dem Recycling von Batterien kommen. In China wird Lithium aus der Ningdu Heyuan Spodumene-Mine und Quinghai Yiliping (Brine-Aufbereitung) gewonnen. Im Ausland ist man bisher an Mt Marion (Bild 14) und Pilgangoora in Australien, Sonora in Mexico, Mariana und Cauchari-Olaroz in Argentinien, Avalonia in Irland sowie Goulamina in Mali beteiligt.

4.6 Jiangxi Copper

Jiangxi Copper ist mit einer Jahresleistung von über 200 kta einer der größten Kupferproduzenten in Festlandchina. Zu den wichtigsten Kupferminen des Unternehmens zählen die Minen in Deixing (155,2 kta Kapazität), Yongping (18,5 kta), Chengmenshan (14,5 kta) und Wushan (12,2 kta). Jiangxi Copper ist auch in der Produktion, Verarbeitung und dem Verkauf von Kupferkathoden, Kupferstäben und -drähten und anderen verwandten Produkten tätig. Das Unternehmen produziert zudem Edelmetalle wie Gold (78,6 t im Jahr 2020) und Silber (1126 t im Jahr 2020), sowie seltene Metalle und Mineralien wie Molybdän, Selen, Rhenium, Tellur und Bismut. In Kasachstan ist der Betrieb einer Wolfram-Mine geplant.

4.7 Jinchuan Group

Die Jinchuan Group zählt zu den größten chinesischen Bergbauunternehmen. Weltweit ist man der drittgrößte Produzent von Nickel mit einer Produktionskapazität von 200 kta. Bei Kobalt kommt man auf eine Produktionskapazität von 10 kta und ist damit hinter Glencore, Gecamines und China Molydenum der weltweit viertgrößte Produzent. Die Assets des Unternehmens umfassen zahlreiche Betriebe und Beteiligungen im In- und Ausland (Bild 15). Nickel wird in Australien, Indonesien, auf den Philippinen und in Sambia, Kupfer in DRC, Sambia und Mexiko abgebaut, Kobalt in der DRC. In den in der Jinchuan International konsolidierten Auslandsminen in der DRC und Sambia wurden 2021 61,3 kta Kupfer und 3,379 kta Kobalt abgebaut nach 73,1 kta und 5,07 kta im Jahr zuvor.

4.8 MMG Limited

Der Hauptaktionär von MMG ist die China Minmetals Corporation (CMC). CMC wurde 1950 gegründet und ist eines der größten multinationalen Staatsunternehmen Chinas. MMG hat seinen Firmensitz in Melbourne/Australien, und ist an der Börse in Hongkong notiert. 2021 wurden insgesamt 339,7 kta Kupfer und 247,8 kta Zink gewonnen. Daneben wurden Gold, Silber, Blei und Molybdän produziert. Die wichtigsten Minen von MMG sind die Kupfermine Las Bambas (Bild 16) in Peru, an der man zu 62,5 % beteiligt ist, sowie die vollständig in Besitz befindlichen Polymetall-Minen Kinsevere in der DRC sowie Dugald River und Rosebery in Australien. In der Kinsevere-Mine wird die Kupferproduktion erweitert und zusätzlich soll auch Kobalt gewonnen werden. 2021 hat MMG einen Umsatz in Höhe von 4,255 Mrd. US$ erzielt (+40 % gegenüber dem Vorjahr).

4.9 China Northern Rare Earth High Tech Group (REHT)

REHT, ehemals Inner Mongolia Baotou Steel Rare-Earth (Group) HI-TECH Co., ist der größte Anbieter von Seltenerdprodukten. 2021 erzielte man mit 100,3 kta eine Quote von fast 62 % der chinesischen Produktion. Das Unternehmen beschäftigt sich hauptsächlich mit der Produktion und dem Verkauf von Seltenerd-Rohstoffen, Seltenerd-Funktionsmaterialien und Seltenerd-Anwendungsprodukten. REHT konzentriert sich dabei auf die Erweiterung der Wertschöpfungskette für seltene Erden, die Implementierung von energiesparenden Motoren, neuen Energiefahrzeugen und Seltenerdkatalysatoren. In einem JV mit Qingdao Sino-Canada Special Co. wurde in ein Seltenerd-Hochleistungsmotorprojekt mit Permanentmagneten investiert. Außerdem wurde der Bau eines Seltenerd-Katalysatorprojekts für Fahrzeuge begonnen.

4.10 Shandong Gold Mining

Shandong Gold wurde im Jahr 2000 gegründet und 2003 an der Börse in Shanghai notiert. Das Unternehmen besitzt Goldminen in den Provinzen Shandong, Fujian, Gansu und der Inneren Mongolei. In Argentinien ist man in einem 50/50 Joint Venture mit Barrick Gold an der Veladero Goldmine (Bild 17) beteiligt. 2021 wurden dort 344 kOz Gold produziert. 2020 scheiterte allerdings der Versuch von Shandong Gold, die angeschlagene TMAC Gold in Kanada zu übernehmen am Veto der kanadischen Regierung.

4.11 Western Mining Co. (West Mining)

West Mining wurde im Jahr 2000 in Xining gegründet und gehört zur Western Mining Group. Das Unternehmen besitzt zahlreiche Minen, darunter die Qinghai Xishishan Blei-Zink Mine, eine Goldmine und die Shuangli Eisenerzmine in der Inneren Mongolei sowie die Sichuan Pangcun Silber-Polymetall-Mine. An der Yulong Kupfermine (Bild 18) in Tibet ist man mit Zijin Mining und weiteren Unternehmen Anteilseigner. Nach der Minenerweiterung wurden dort im Jahr 2021 etwa 109,5 kta Kupfer aus Kupferkonzentrat erzeugt. Die Yulong Mine ist mit nachgewiesenen Reserven von 6,5 Mio. t die größte Kupfermine Chinas. Die Reserven ermöglichen einen Betrieb bis 2036.

4.12 Yunnan Copper (Chinalco bzw. Chalco)

Die Aluminium Corp of China (Chinalco) hatte im Jahr 2007 für 1 Mrd. US$ die Mehrheitsabteile an Yunnan Copper übernommen. Yunnan Copper wurde 1958 gegründet und ist der drittgrößte Kupferproduzent in China. Das Unternehmen betreibt 11 Minen und verfügt über 6 Hüttenwerke. Die Produktionsmenge von Kupfer in Kupferkonzentrat lag zuletzt bei etwa 120 kta.

4.13 Zijin Mining

Zijin Mining ist ein multinationaler Bergbaukonzern. Man beschäftigt sich weltweit mit der Exploration und Entwicklung von Kupfer, Gold, Zink und Batteriemetallen sowie mit der Erforschung von Ingenieurtechnologien. Das Unternehmen ist an der Börse in Shanghai und Hongkong notiert und betreibt Minen in 13 chinesischen Provinzen und 13 Ländern außerhalb Chinas. 2021 wurden 540 kta Kupfer, 47,5 t Gold und 396 kta Zink produziert. Der Unternehmensumsatz stieg auf 225,1 Mrd. RMB (34,9 Mrd. US$). Im März 2021 wurde 4 Monate vor dem Termin die Phase 2 der Kamoa-Kakula Kupfermine (Bild 19) in der DRC in Betrieb genommen. Dort sollen 2022 bereits 340 kta Kupfer gewonnen werden. Ein weiteres großes Kupferprojekt wird gemeinsam mit Xanadu Mines in Tibet vorangetrieben.

5 Ausblick

China ist ohne Zweifel dabei, seine Marktmacht bei den Metall-erzen und Rohstoffen auszubauen. Die Aktivitäten der chinesischen Bergbauriesen wie China Molybdenum, CITIC Metal, Jinchuan Group, MMG Limited, Zijin Mining und Gangfeng Lithium liefern genügend Beispiele. China sichert damit zuallererst den eigenen Rohstoffhunger. Inzwischen werden aber grundsätzlich marktwirtschaftliche Überlegungen von Angebot und Nachfrage zur Preisbildung einbezogen. Die chinesische Regierung erwartet von ihren Unternehmen darüber hinaus, dass die „One Belt One Road“-Strategie befolgt wird. Was das für die Zusammenarbeit mit Russland bedeutet, die zunehmend isoliert sind und Abnehmer für ihre Rohstoffe benötigen, ist noch nicht abzusehen. So haben Chinas Kokskohle-Einfuhren aus Russland im April 2022 bereits rekordverdächtige Höhen erreicht.

Literatur

[1] EU Commission: Strategic dependencies and capacities. SWD (2021) 352 final. 05.05.2021, Brussels/Belgium

[2] Li, X. et. al.: China mineral resources 2021. Ministry of Natural Resources of the PRC. Geological Publishing House 2022, Beijing/China

[3] Harder, J.: China’s surplus capacities – Reorientation of the mining industry. AT MINERAL PROCESSING 7-8/2016, pp. 58-72

[4] Harder, J.: Technical metals – New focus on rare earth elements. AT MINERAL PROCESSING 10/2018, 10, pp. 76-88

[5] Harder, J.: Boom – New era for lithium. AT MINERAL PROCESSING 06/2017, pp. 56-67

Autor:

Dr.-Ing. Joachim Harder

OneStone Consulting Ltd., Varna/Bulgarien

www.onestone.consulting

Joachim Harder studierte Verfahrenstechnik an der TU Braunschweig und promovierte dort. Nach mehr als 10 Jahren Industrietätigkeit in verschiedenen Managementfunktionen gründete er 1997 die Beratungsfirma OneStone Consulting. Dr. Harder ist ein anerkannter Experte im internationalen Marketing mit dem Schwerpunkt Marktanalysen für Geschäftsfeldstrategien. Er ist Autor diverser Publikationen und gefragter Redner auf internationalen Konferenzen.

![1 Lieferländer für kritische Rohstoffe [1]](https://www.at-minerals.com/imgs/1/8/2/8/8/4/0/tok_137130bf3d181054aee44f52ff9a2c3a/w300_h200_x600_y300_01_Bild1_CriticalResources1L-184c8cb3c406b838.jpeg)

![3 Chinas Explorations-Investitionen [2]](https://www.at-minerals.com/imgs/1/8/2/8/8/4/0/tok_5674666ffd53e4ea52fe33ca857e1315/w300_h200_x421_y297_03_Harder_expl-invest-364632a7d51953d1.jpeg)